49,90 €

Mehr erfahren.

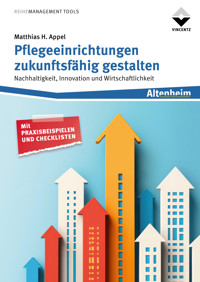

- Herausgeber: Vincentz Network

- Kategorie: Wissenschaft und neue Technologien

- Sprache: Deutsch

Pflegeeinrichtungen stehen vor großen Herausforderungen: Insolvenzen und Fachkräftemangel prägen die Branche nachhaltig. Umso wichtiger ist es, Pflegeeinrichtungen wirtschaftlich effizient, ökologisch und sozial verantwortungsvoll zu führen. Dieses Handbuch beleuchtet, wie Pflegeeinrichtungen zukunftsfähig zu führen sind – mit Fokus auf Nachhaltigkeit, Digitalisierung und innovative Wohnkonzepte. Der geschulte Blick auf Markttrends sowie vielfältige Erfahrungen aus der Wirtschaftsberatung von Autor Matthias Appel machen dieses Buch zu einer echten Arbeitshilfe. Betreiber, Geschäftsführer und Projektverantwortliche finden Antworten in kompakter Form. Aus dem Inhalt: Pflege in Deutschland – eine Marktübersicht; Wesentliche Rahmenbedingungen im Pflegemarkt; Erweiterung des Pflegesettings – wesentliche Trends; Personalstrategie in Pflegeeinrichtungen; Standortanalyse – Erfolgsfaktoren für eine Generation; Das Finanzierungskonzept; Verkauf der Pflegeeinrichtung; Zukunftsfähige Neuausrichtung von Pflegeeinrichtungen; Handhabung von Bau- und Instandhaltungsmaßnahmen; Green Deal in der Pflegebranche; Digitalisierung in der Pflegebranche.

Das E-Book können Sie in Legimi-Apps oder einer beliebigen App lesen, die das folgende Format unterstützen:

Seitenzahl: 284

Veröffentlichungsjahr: 2025

Ähnliche

Matthias H. Appel

Pflegeeinrichtungen zukunftsfähig gestalten

Nachhaltigkeit, Innovation und Wirtschaftlichkeit

Inhalt

Cover

Einführung

Kapitel I · Pflege in Deutschland – eine Marktübersicht

1.1 Die aktuelle Marktentwicklung im Bundesgebiet

1.2 Zukünftiger Pflegebedarf – wesentliche Trends

1.3 Regionale Unterschiede

1.4 Die (stationären) Marktteilnehmer

Kapitel II · Wesentliche Rahmenbedingungen im Pflegemarkt

2.1 Auswirkung der Pflegereform 2021

2.2 Wirtschaftlichkeit der Pflegeinfrastruktur

2.2.1 Wirtschaftlichkeit und Ergebnisanalyse

2.3 Erkennung und Überwindung von Krisen

2.3.1 Aktuelle Entwicklungen und Herausforderungen

2.3.2 Finanzielle Krisen frühzeitig erkennen

2.3.3 Maßnahmen zur Liquiditätssicherung

2.3.4 Finanzierung von Baumaßnahmen

2.4 Umlage der Investitionskosten

2.5 Vorgaben in ausgewählten Bundesländern

2.6 Investor-Betreiber-Modell

Kapitel III · Erweiterung des Pflegesettings – wesentliche Trends

3.1 Pflege-WG im Überblick

3.2 Betreutes Wohnen – eine sinnvolle Ergänzung?

3.3 Wachstumsmarkt Tagespflege

3.4 Ambulante Betreuungsformen

3.5 Stambulant als Zukunftsmodell?

Kapitel IV · Personalstrategie in Pflegeeinrichtungen

4.1 Rekrutierung und Bindung von Fachkräften

4.1.1 Handlungsempfehlungen

4.2 Ausbildung und Weiterbildung

4.2.1 Kontinuierliche Weiterbildung

4.2.2 Handlungsempfehlungen

4.3 Mitarbeitermotivation und -zufriedenheit

4.3.1 Handlungsempfehlungen

4.4 Flexible Arbeitsmodelle

4.4.1 Handlungsempfehlungen

4.5 Diversität und Inklusion

4.5.1 Handlungsempfehlungen

4.6 Innovative Ansätze und Indikatoren

4.6.1 Handlungsempfehlungen

Kapitel V · Standortanalyse – Erfolgsfaktoren für eine Generation

5.1 Elemente einer Standortanalyse

5.2 Der zukünftige Pflegebedarf

5.3 Wettbewerbsanalyse – Positionierung festlegen

5.4 Standort finden

Kapitel VI · Das Finanzierungskonzept

6.1 Ermittlung der idealtypischen Baukosten

6.2 Integrierte Finanzplanung

6.3 Eigen- versus Fremdkapitalfinanzierung

6.4 Ermittlung einer angemessenen Miete

Kapitel VII · Verkauf der Pflegeeinrichtung

7.1 Die Bestandsaufnahme

7.1.1 Anpassungen in der Verkaufsstrategie

7.2 Kaufvertrag und Preis

7.3 Bilanzielle Stolperfallen

Kapitel VIII · Zukunftsfähige Neuausrichtung von Pflegeeinrichtungen – die richtige Rechtsform finden

8.1 Die Ausgangslage

8.2 Kritische Strukturen in freigemeinnützigen Pflegeeinrichtungen

8.3 Lösungsansätze für freigemeinnützige Einrichtungen

8.4 Die richtige Rechtsform für private Pflegeeinrichtungen

8.5 Die steigende Insolvenzgefahr

Kapitel IX · Handhabung von Bau- und Instandhaltungsmaßnahmen

9.1 Organisation und formale Grundlagen

9.2 Überwachung der laufenden Abrechnung

9.3 Bilanzielle Fragestellungen

Kapitel X · Green Deal in der Pflegebranche

10.1 Umsetzung der Nachhaltigkeitsberichterstattung

10.1.1 Exkurs: Doppelte Wesentlichkeitsanalyse

10.2 Nachhaltige Transformation des Geschäftsmodells

10.3 Nachhaltige Immobilienstrategie

10.4 Auswirkungen auf die Personalstrategie

10.4.1 Personalentwicklung und Fortbildung

10.4.2 Mitarbeitergewinnung und -bindung

10.4.3 Wohlbefinden und Gesundheitsschutz

10.4.4 Vielfalt und Chancengleichheit

10.4.5 Nachhaltige Personalstrategie

Kapitel XI · Digitalisierung in der Pflegebranche

11.1 Aktuelle Rahmenbedingungen

11.2 Beispiele für digitale Technologien in der Pflege

Anlagen

Anlage 1: Krisenindikatoren im Pflegesektor

Anlage 2: Maßnahmen in der Krise

Anlage 3: Checkliste Strategische Maßnahmen

Anlage 4: Checkliste zur Off-Balance Betrachtung der Finanzierung einer Pflegeimmobilie

Anlage 5: Wesentliche Themen und Stakeholder

Anlage 6: Personalthemen im Nachhaltigkeitsbericht

Literaturverzeichnis

Abbildungsverzeichnis

Autor

Buchnavigation

Inhaltsübersicht

Cover

Textanfang

Impressum

Einführung

Der Pflegesektor in Deutschland steht vor großen Herausforderungen: Insolvenzen, Fachkräftemangel und Pandemienachwirkungen prägen die Branche nachhaltig. Pflegeeinrichtungen müssen wirtschaftlich effizient sowie ökologisch und sozial verantwortungsvoll geführt werden. Dieses Buch beleuchtet, wie Pflegeeinrichtungen zukunftsfähig gestaltet werden können – mit Fokus auf Nachhaltigkeit, Digitalisierung und innovative Wohnkonzepte.

Die Herausforderung des demografischen Wandels

Deutschland erlebt eine starke demografische Verschiebung. Die Zahl der über 80-Jährigen wird bis 2050 erheblich zunehmen, was den Druck auf Pflegeeinrichtungen erhöht, ihre Kapazitäten und Dienstleistungen anzupassen.

Nachhaltigkeit als Schlüssel zur Zukunftssicherheit

Nachhaltigkeit ist für Pflegeeinrichtungen essenziell. Energieeffiziente Gebäude und ressourcenschonende Betriebsabläufe sind ebenso wichtig wie ethische Standards und soziale Gerechtigkeit. Die Umsetzung der Corporate Sustainability Reporting Directive (CSRD) und der European Sustainability Reporting Standards (ESRS) verlangt umfassende Berichterstattung über Nachhaltigkeitsstrategien.

Digitalisierung und Innovation

Die Digitalisierung bringt neue Technologien, die die Pflegequalität und -effizienz verbessern können. Telemedizin und smarte Assistenzsysteme verändern den Pflegealltag und ermöglichen personalisierte Pflege. Diese Technologien erfordern jedoch neue Kompetenzen und Anpassungen der Arbeitsprozesse.

Neue Wohn- und Pflegekonzepte

Alternative Wohnformen wie Pflege-WGs und betreutes Wohnen gewinnen an Bedeutung. Diese Konzepte bieten flexible Lösungen, die die Autonomie der Bewohner stärken und die soziale Integration fördern.

Expertise des Autors

Dipl.-Kfm. WP StB Matthias H. Appel bringt über 25 Jahre Erfahrung in der Beratung und Wirtschaftsprüfung von Pflegeeinrichtungen mit. Als Sustainability-Auditor IDW hat er zahlreiche Projekte im Bereich Umsetzung der Nachhaltigkeitsberichterstattung begleitet. Seine Expertise bietet den Lesern wertvolle Einblicke in die strategischen und operativen Herausforderungen der Pflegebranche.

Ein Leitfaden für Entscheider

Dieses Buch bietet Betreibern, Investoren und Entscheidungsträgern wertvolle Einblicke und praktische Hinweise. Es beleuchtet wirtschaftliche und rechtliche Rahmenbedingungen und gibt Empfehlungen zur Nutzung digitaler Technologien. Ziel ist es, eine ganzheitliche und verantwortungsvolle Entscheidungsfindung zu fördern.

Kapitel I ·Pflege in Deutschland – eine Marktübersicht

Nach den aktuellen Angaben der Pflegestatistik des Statischen Bundesamtes waren im Dezember 2023 circa 5,7 Millionen Menschen (Dezember 2021: circa 5 Millionen Menschen (Statistisches Bundesamt (Destatis) 2022)) in Deutschland pflegebedürftig (Statistisches Bundesamt (Destatis) 2024). Hiervon wurden rund 14 % (2019: 20 %) vollstationär in Pflegeheimen und 86 % (2019: 80 %) zu Hause versorgt. Die Versorgung der Pflegebedürftigen wird nach den aktuellen Erkenntnissen u. a. durch insgesamt 15.500 (2019: 14.700) ambulante Pflegedienste und 16.500 (2019: 15.400) Pflegeheime mit insgesamt circa 1.264.000 (2019:1.218.100) Beschäftigten sichergestellt. In der Pflegestatistik 2019 wurden erstmalig die ambulanten Betreuungsdienste nach § 71 Abs. 1a SGB XI sowie die Pflegebedürftigen des Pflegegrades 1 (ohne Leistungen der Heime oder Pflegedienste) integriert (Statistisches Bundesamt (Destatis) 2020a, 2020a). Der hohe Anstieg weist nach Ansicht des Bundesamtes darauf hin, dass sich hier immer noch Effekte durch den seit dem 01.01.2017 weiter gefassten Pflegebedürftigkeitsbegriff zeigen (Statistisches Bundesamt (Destatis) 2024).

Die Auswertung der Pflegestatistiken der Jahre 2011 bis 2023 verdeutlicht insbesondere, dass einerseits die Nachfrage nach ambulanten Pflege- und Betreuungsdienste deutlich zugenommen hat und andererseits die Anzahl der in Heimen vollstationär versorgten Pflegebedürftigen rückläufig ist (vgl. Abbildung 1: Eckdaten Pflegestatistik - Entwicklung Versorgungsart und Anbieter).

Abbildung 1: Eckdaten Pflegestatistik - Entwicklung Versorgungsart und Anbieter

Quelle: Pflegestatistik der Jahre 2011 bis 2023, eigene Berechnungen und Darstellung

Der deutliche Anstieg der Pflegebedürftigen (+ 1,6 Millionen im Vergleich zu 2019) ergibt sich im Wesentlichen aus der Einführung des neuen Pflegebedürftigkeitsbegriffs bzw. der Reformen der Pflegeversicherung. Der Anstieg wird auch auf die Behebung einer früheren Untererfassung zurückgeführt (Statistisches Bundesamt (Destatis) 2022). Es werden insbesondere Pflegegeld und Kombinationsleistungen sowie die Verhinderungspflege verstärkt in Anspruch genommen. Hierbei ist festzustellen, dass „mehr erstantragstellende Personen einen Pflegegrad und damit einen Anspruch auf Pflegeleistungen erhalten, als das früher der Fall war“ (Bundesministerium für Gesundheit 2021, S. 43). Die Pflegestärkungsgesetze (PSG) I bis III haben das Prinzip „ambulant vor stationär“ deutlich gestärkt und den Anteil der stationär versorgten Personen an allen Pflegebedürftigen signifikant reduziert. Langfristig wird ein weiterer Anstieg des Anteils der Pflegebedürftigen mit hohen Pflegegraden in den vollstationären Einrichtungen erwartet (Krupp und Hielscher 2019, S. 28–37). Der Pflege-Report 2020 (Jacobs et al. 2020, S. 246) führt hierzu aus, dass „schwerstpflegebedürftige Personen mit Pflegegrad 4 und 5“ die vollstationäre Versorgung fünfmal häufiger in Anspruch nehmen als „Personen mit Pflegegrad 2“. Der Barmer Pflegereport erklärt den Anstieg durch folgende Hauptfaktoren (Rothgang und Müller 2023, S. 242):

Erstens führten Gesetzesänderungen und Pflegestärkungsgesetze zu einer Ausweitung der Leistungsberechtigung, insbesondere für Personen mit kognitiven und psychischen Beeinträchtigungen, was mehr Leistungsanträge zur Folge hatte.

Zweitens bedingt die demografische Alterung, dass immer mehr Menschen das pflegerelevante Alter erreichen. Obwohl seit 2017 keine größeren Reformen erfolgten, wirken die bisherigen Reformen nach und prägen weiterhin die Steigerungsraten der Pflegebedürftigenzahl.

Mit rund 5,7 Millionen Pflegebedürftigen wurden die Erwartungen von vielen Autoren und Institutionen deutlich übertroffen. Die E&Y-Studie „Stationärer Pflegemarkt im Wandel - Gewinner und Verlierer 2020“ prognostizierte beispielsweise einen Anstieg der Pflegebedürftigen auf 2,90 Millionen im Jahr 2020 sowie einen zusätzlichen Bedarf von rund 202.000 neuen vollstationären Pflegeplätzen (Lennartz und Kerse 2011, 9, 29). Ausgehend von einem Bestand von rund 818.000 vollstationären Pflegeplätzen im Jahr 2009 (Statistisches Bundesamt 2011, S. 19) ergab sich demnach ein Planbedarf von rund 1 Million vollstationären Pflegeplätzen (ohne Tagespflege). Die tatsächliche Entwicklung der letzten Jahre zeigt deutlich, dass durch die verschiedenen regulatorischen Eingriffe sowohl die Anzahl der anspruchsberechtigten Pflegebedürftigen als auch die Anzahl der vorgehaltenen vollstationären Pflegeplätze einen abweichenden Trend genommen haben. Hierbei ist insbesondere auffällig, dass der Anteil, der im Heim vollstationär versorgten Pflegebedürftigen, von rund 31 % im Jahr 2009 auf rund 20 % im Jahr 2019 bzw. rund 14 % im Jahr 2023 gesunken ist.

Das Bundesamt kommt bereits 2022 zu folgendem Ergebnis (Statistisches Bundesamt (Destatis) 2022): „Im Vergleich zu 2007 ist die Anzahl der in Heimen vollstationär versorgten Pflegebedürftigen um 15,7 % (107 000 Pflegebedürftige) gestiegen, bei denen durch ambulante Dienste um 107,6 % (543 000). Für die Pflegegeldempfängerinnen und -empfänger ergibt sich ein Anstieg von 147,2 % beziehungsweise 1 521 000 Personen, bei der Zahl der zu Hause versorgten Pflegebedürftigen zusammen beträgt der Wert 171,1 % (2 630 000) und bei den Pflegebedürftigen insgesamt 120,8 % (2 714 000)“.

Die aktuelle Entwicklung zeigt auf, dass durch die Pflegestärkungsgesetze die Pflegeinfrastruktur konzeptionell und finanziell neu ausgerichtet wird und die Träger hierauf eine Antwort finden müssen. Die größte Herausforderung stellt jedoch der anhaltende Fachkräftemangel dar: „Pflegeeinrichtungen sind vom demografischen Wandel doppelt betroffen: Der steigenden Zahl von chronisch kranken und multimorbiden Pflegebedürftigen steht eine Belegschaft gegenüber, die durch fehlenden Nachwuchs, älter werdende Arbeitnehmer, hohe AU-bedingte Fehlzeiten und eine hohe Fluktuationsrate gekennzeichnet ist“ (Rothgang und Müller 2019).

Von zentraler Bedeutung ist auch die Reform der Pflegeausbildung, die mit der Einführung der generalistischen Pflegeausbildung 2020 neue Wege beschritten hat. Diese Ausbildung vereint die zuvor getrennten Bereiche der Gesundheits- und Krankenpflege, der Kinderkrankenpflege und der Altenpflege zu einem einheitlichen Ausbildungsgang mit dem Abschluss als „Pflegefachfrau“ oder „Pflegefachmann“ (Deutscher Bundestag 2024b). Die sogenannte generalistische Pflegeausbildung soll den Pflegeberuf attraktiver machen und den Anforderungen an die pflegerische Versorgung gerecht werden. Dennoch gibt es Kritikpunkte. Eine zentrale Herausforderung ist die hohe Abbrecherquote, die auf 46 Prozent angestiegen ist, was auf die umfassenden und komplexen Inhalte der Ausbildung zurückgeführt wird (Deutscher Bundestag 2024b). Vor der Reform lag die Abbrecherquote bereits bei etwa 30 Prozent, doch die zusätzliche Integration medizinischer Inhalte scheint insbesondere Jugendliche abzuschrecken, die ursprünglich eine Karriere in der Altenpflege angestrebt hatten. Neben der beruflichen Ausbildung gibt es auch die Möglichkeit eines Pflegestudiums, das mit einem Bachelor-Abschluss endet. Dieses Angebot wird jedoch bislang wenig genutzt, da die Auslastung der Studiengänge nur bei etwa 50 Prozent liegt (Deutscher Bundestag 2024a). Die Bundesregierung arbeitet daran, die Pflegeausbildung durch gesetzliche Maßnahmen wie das Pflegestudiumstärkungsgesetz attraktiver zu gestalten. Dieses Gesetz sieht unter anderem eine angemessene Vergütung für Studierende und die Integration erweiterter Kompetenzen für die selbstständige Ausübung von Tätigkeiten der Heilkunde vor (Deutscher Bundestag 2024a).

Chancen und Risiken für Investoren und Pflegeheimbetreiber

Der Pflegesektor steht vor erheblichen wirtschaftlichen Herausforderungen. Die Zahl der pflegebedürftigen Menschen wird bis 2055 auf etwa 6,8 Millionen ansteigen, was einen erhöhten Bedarf an Pflegeplätzen und -kräften bedeutet (Deutscher Bundestag 2024a). Diese Entwicklung bietet Chancen für Investoren und Pflegeheimbetreiber, da der Ausbau der Pflegeinfrastruktur notwendig ist. Private Betreiber spielen dabei eine zentrale Rolle, vor allem im ambulanten Bereich (Deutscher Bundestag 2024a). Allerdings sind auch Risiken vorhanden. Die makroökonomische Unsicherheit, steigende Zinsen, höhere Löhne und Energiekosten führen zu einer Zurückhaltung bei Investitionen. Die Insolvenzrate von Pflegeheimen und -diensten hat zugenommen, was auf finanzielle Engpässe und Personalmangel zurückzuführen ist (Deutscher Bundestag 2024a). Diese Faktoren könnten mittelfristig zu einer Pflegelücke führen, die politischer Maßnahmen bedarf, um die pflegerische Versorgung sicherzustellen. Die Reformen in der Pflegeausbildung und die gesetzgeberischen Maßnahmen zur Attraktivitätssteigerung sind wichtige Schritte zur Bewältigung des Fachkräftemangels in der Pflege. Dennoch bestehen Herausforderungen hinsichtlich der Umsetzung und Akzeptanz der neuen Ausbildungswege. Für Investoren und Pflegeheimbetreiber bietet der Sektor sowohl Chancen als auch Risiken, die sorgfältig abgewogen werden müssen. Eine nachhaltige Finanzierung und innovative Konzepte sind entscheidend, um den wachsenden Anforderungen gerecht zu werden und eine qualitativ hochwertige Pflege sicherzustellen.

Zusammenfassende Aussagen

1.1Die aktuelle Marktentwicklung im Bundesgebiet

Leitfragen

Der voll- und teilstationäre Pflegemarkt ist weiterhin mit 53 % (8.792 Pflegeheimen) durch die freigemeinnützigen Träger (v. a. Caritas, Diakonie, AWO und DRK) sowie die privat geführten Häuser (42 % Marktanteil/6.876 Pflegeheime) geprägt; vgl. Abbildung 2: Trägerschaft der Pflegeheime – Entwicklung 2017 bis 2023. Öffentliche Träger haben, wie im ambulanten Bereich, den geringsten Anteil (Statistisches Bundesamt (Destatis) 2024)

Nach einer gesonderten Auswertung des Statistischen Bundesamtes (Stichtag 15.12.2024) beträgt hierbei der Anteil der Caritas oder sonstigen katholischen Träger rund 12,1 % bzw. der Anteil der diakonischen oder sonstigen der EKD angeschlossen Träger rund 15,8 % an allen Pflegeheimen (incl. teilstationären Einrichtungen). Der Marktanteil der Arbeiterwohlfahrt wird auf rund 7 % bzw. der Anteil des DRK auf rund 4 % geschätzt (BfS-Vorstand Schmitz: Enormer Investitionsbedarf in der Sozialwirtschaft 2020).

Abbildung 2: Trägerschaft der Pflegeheime – Entwicklung 2017 bis 2023

Quelle: Pflegestatistik der Jahre 2017 und 2023, eigene Berechnungen und Darstellung

Im Vergleichszeitraum (15.12.2017/15.12.2023) wurde die Anzahl der Pflegeheime um 14 % auf 16.507 Einrichtungen bzw. die Anzahl der verfügbaren Plätze um 3,8 % auf 988.951 Plätze erhöht. Die meisten Heime bieten weiterhin vollstationäre Dauerpflege an. Das Angebot der anderen Heime setzt sich entweder aus Kurzzeitpflege und/oder Tages- sowie Nachtpflege zusammen. Darüber hinaus werden auch zahlreiche Pflegeheime mit angebundenen Wohneinrichtungen (Altenwohnheim, Betreutes Wohnen) und angeschlossenen ambulanten Pflegedienst in der Pflegestatistik ausgewiesen (Statistisches Bundesamt (Destatis) 2024).

Bemerkenswert ist in diesem Zusammenhang, dass die absolute Erhöhung der stationären Plätze um 36.584 im Wesentlichen den Ausbau der Tagespflege betrifft. Die angebotenen Tagespflegeplätze werden laut der aktuellen Statistik vor allem in Pflegeheimen mit einem Angebot aus „Kurzzeitpflege und/oder Tagespflege und/oder Nachtpflege“ angeboten (Statistisches Bundesamt 2024). In diesem Marktsektor wurde im Betrachtungszeitraum das Angebot deutlich erhöht. Rechnerisch ergibt sich hierbei eine durchschnittliche Einrichtungsgröße von rund 16,4 verfügbaren Plätzen. Der Blick in die Pflegestatistik 2015 verdeutlicht die Dynamik: zwischen dem 15.12.2015 und dem 15.12.2021 wurde die Anzahl der Tagespflegeplätze von 51.823 auf 97.104 erhöht. Im Bereich der Dauerpflege wurden hingegen schwerpunktmäßig Einrichtungen mit 2-Bett-Zimmer durch Einrichtungen mit 1-Bett-Zimmer „ersetzt“ sowie weitere Kurzzeit- und Tagespflegeplätze geschaffen. Anhand der Abbildung 3: Veränderung der Zimmerstruktur in der vollstationären Pflege wird der verstärkte Einfluss der Vorgabe einer Einzelzimmerquote in mehreren Bundesländern deutlich. In der Gesamtbetrachtung der vorgehaltenen Betten stellen die restlichen Kapazitäten in den 3-Bett-Zimmern und 4-Bett-Zimmern keine entscheidende Größe dar (Statistisches Bundesamt (Destatis) 2024).

Abbildung 3: Veränderung der Zimmerstruktur in der vollstationären Pflege

Quelle: Pflegestatistik 2017 bis 2023, eigene Berechnungen und Darstellung

Im Hinblick auf die Einrichtungsgröße ergibt sich ein sehr heterogenes Bild. Nach den vorliegenden Daten betreut ein Pflegeheim bei einer Auslastungsquote von rund 88,7 % (2019: 92 %) in der vollstationären Pflege durchschnittlich 59 (2019: 62) Pflegebedürftige. Die privaten Träger betreiben hierbei tendenziell kleinere Einrichtungen mit 56 (2019: 58) Bewohnern, während die öffentlichen Einrichtungen rund 75 (2019: 76) Pflegebedürftige bzw. die gemeinnützigen Einrichtungen ca. 60 (2019:56) Pflegebedürftige versorgen (Statistisches Bundesamt (Destatis) 2024).

Die weitere Auswertung der Pflegestatistik (Abbildung 4: Größenklassen der Pflegeheime nach Trägerschaft) verdeutlicht die breite Streuung der vorgehaltenen Einrichtungsgrößen sowie die Fokussierung der privaten Träger auf eher „kleinere“ Einrichtungsgrößen.

Abbildung 4: Größenklassen der Pflegeheime nach Trägerschaft

Quelle: Pflegestatistik 2023, eigene Berechnungen und Darstellung

Die Entwicklung der Pflegestatistiken zeigt überraschenderweise einen deutlichen Anstieg in den unteren Größenklassen. Vor dem Hintergrund, der oft von Investoren angebrachten notwendigen Einrichtungsgröße von mindestens 80 Plätzen (aktueller Durchschnitt: rund 55 Pflegebedürftige pro Pflegeheim in der Betreuung), war diese Entwicklung nicht unbedingt zu erwarten (Ströder et al., S. 9). Es ist davon auszugehen, dass in den angeführten Größenklassen im Wesentlichen neue Tagespflege- und Kurzzeitpflegeplätze den Anstieg erklären.

Der Marktanalyst „Pflegemarkt.com“ hat folgende Markttrends beobachtet (Pflegemarkt.com 2023):

Ambulante Pflegedienste

: betreuen 1,81 Millionen Patienten, mit insgesamt 17.122 Diensten. Der Markt wird hauptsächlich von privaten, inhabergeführten Diensten dominiert. 2022 wurden 448 neue Standorte gegründet und 431 geschlossen, was auf ein dynamisches Marktgeschehen hinweist. Der durchschnittliche ambulante Pflegedienst betreut etwa 105 Patienten.

Tagespflege

: es existieren 6.547 Einrichtungen mit insgesamt 106.255 Plätzen. Auch hier dominieren freigemeinnützige Träger mit 54 %, gefolgt von privaten Anbietern mit 44 % und kommunalen Trägern mit 4 %. Im Durchschnitt bietet eine Tagespflegeeinrichtung 16 Plätze an.

Betreutes Wohnen

: umfasst 7.545 Anlagen mit rund 379.000 Wohneinheiten. Die Anzahl der neuen Anlagen im Bau beträgt 410, mit weiteren 487 in Planung, was das kontinuierliche Wachstum dieses Segments verdeutlicht. Durchschnittlich hat eine betreute Wohnanlage etwa 50 Wohneinheiten.

Es bestehen deutliche Unterschiede zwischen städtischen und ländlichen Gebieten. In Großstädten werden 58 % der Pflegebedürftigen ambulant betreut, verglichen mit 42 % in ländlichen Regionen. Auch die durchschnittliche Größe von Pflegeheimen und betreuten Wohnanlagen ist in städtischen Gebieten höher.

Die Auswirkungen des Fachkräftemangels sowie die zunehmenden Insolvenzen von Pflegeheimträgern wie beispielsweise der Convivo Unternehmensgruppe, der Hansa Gruppe und der Curata Gruppe stellen die Branche nach Ansicht von Kirstein vor weitere Herausforderungen. Ein signifikantes Beispiel stellt die Insolvenz von Convivo dar, die 62 Pflegeheime mit etwa 4.400 vollstationären Plätzen und 4.800 Mitarbeitern betrifft. Diese Entwicklungen werfen die Frage auf, wie die pflegerische Versorgung trotz solcher Krisen sichergestellt werden kann und welche Rolle der gesetzliche Sicherstellungsauftrag der Pflegekassen gemäß § 12 SGB XI dabei spielt. Primär werden die Insolvenzen auf zu niedrige Belegungsraten zurückgeführt, welche durch den Fachkräftemangel und die Folgen der COVID-19-Pandemie verursacht wurden. Während für wirtschaftliche Rentabilität eine Belegungsrate von mindestens 95 % erforderlich wäre, lagen die durchschnittlichen Raten bei nur etwa 70 %. Weitere finanzielle Belastungen entstanden durch den Einsatz von Zeitarbeitskräften, allgemeine Preissteigerungen sowie erhöhte Energie- und Sachkosten (Kirstein und Schwanenflügel 2023).

Ein zentraler Aspekt ist darüber hinaus der Mangel an qualifiziertem Pflegepersonal. Die Bundesagentur für Arbeit analysierte, dass offene Stellen im Pflegebereich im Durchschnitt 122 Tage unbesetzt bleiben und im Jahr 2021 auf 100 offene Stellen nur 31 arbeitslose Pflegefachkräfte kamen. Der demografische Wandel verschärft dieses Problem weiter, da der Bedarf an Pflegepersonal steigt, während das Angebot stagniert (Kirstein und Schwanenflügel 2023).

Der Pflegereport 2023 beleuchtet die aktuelle Struktur der Anbieter und Aspekte der Marktregulierung, Verantwortlichkeiten und Herausforderungen bei der Bereitstellung von Pflegeleistungen (Greß und Jesberger 2023) :

Ungesteuerter Anbieterwettbewerb

: Die Autoren des Pflege-Reports 2023 weisen darauf hin, dass im Gegensatz zur gesetzlichen Krankenversicherung, in der die Kapazitäten reguliert werden, der Marktzugang für ambulante und stationäre Pflegeanbieter weitgehend unreguliert ist. Dies führt zu einer „Verantwortungs- und Zuständigkeitsdiffusion“, da sowohl die Bundesländer als auch die Pflegekassen ihre gesetzlichen Verpflichtungen nicht vollständig erfüllen. In der Praxis fehlt es an einer zentralen Bedarfsplanung, und der Ausbau der Kapazitäten wurde hauptsächlich durch private Investitionen getragen, um die öffentlichen Haushalte zu entlasten.

Auswirkungen auf die Qualität und Kosten

: Die unregulierte Wettbewerbssituation führt dazu, dass Pflegebedürftige häufig aus finanziellen Gründen Entscheidungen treffen müssen, die nicht immer der Qualität der pflegerischen Versorgung zugutekommen. Anbieter mit einer hohen Fachkraftquote haben oft einen Wettbewerbsnachteil gegenüber jenen, die vor allem Hilfskräfte einsetzen und damit kostengünstiger arbeiten können. Diese Marktbedingungen können die Qualität der Pflege beeinträchtigen, da hohe Kosten allein noch kein Qualitätsmerkmal sind.

Empfehlungen für zukünftige Maßnahmen

: Die Autoren schlagen vor, dass zur Schaffung bedarfsgerechter Versorgungsstrukturen neben der Erhebung von Informationen über den Pflegebedarf auch die Finanzierungsverantwortung der Bundesländer für entsprechende Investitionen gestärkt werden sollte. Eine monistische Finanzierung der Pflegeeinrichtungen wird als eine mögliche Alternative vorgeschlagen, um die Investitionsentscheidungen stärker am tatsächlichen Bedarf zu orientieren und die pflegerische Infrastruktur zu verbessern.

Diese Aussagen verdeutlichen die komplexe Struktur und die Herausforderungen im Bereich der Pflegeanbieter in Deutschland und zeigen die Notwendigkeit einer stärkeren Regulierung und bedarfsgerechten Planung auf.

Zusammenfassende Aussagen

1.2Zukünftiger Pflegebedarf – wesentliche Trends

Leitfragen

Unter Beachtung der im Kapitel 1.1 aufgeführten Entwicklung stellt sich insbesondere die Frage nach der zukünftigen Entwicklung und den möglichen Handlungsoptionen. Der zukünftige Bedarf an Pflegeplätzen kann anhand der Bevölkerungsvorausberechnungen des Statistischen Bundesamtes näherungsweise prognostiziert werden. In diesen Zusammenhang sind insbesondere die Parameter Sterblichkeit und Pflegequote von grundlegender Bedeutung. Die Pflegequote ist hierbei eine Kennziffer, die das Verhältnis zwischen der Anzahl der Pflegebedürftigen und der jeweiligen Bevölkerungsgruppe beschreibt. Im Grundsatz ist zu beobachten, dass die Menschen mit zunehmendem Lebensalter einen erhöhten Pflegebedarf haben. Die Statistiker gehen davon aus, dass Frauen ab circa dem 80. Lebensjahr eine deutlich höhere Pflegequote aufweisen. Bei Frauen in der Altersgruppe 80 bis 84 Jahre liegt die Wahrscheinlichkeit, pflegebedürftig zu werden, bei rund 35 % (bei Männern: 25 %). In der Altersgruppe der über 90jährigen liegt diese Quote bereits bei 86 % (Eppers 2024, S. 45).

Darüber hinaus stellt die steigende Anzahl von Menschen mit Demenz die Pflegeeinrichtungen vor große Herausforderungen. Die Bundesregierung geht aktuell von rund 1,6 Millionen Menschen mit Demenz aus; bis 2050 wird ein Anstieg auf bis zu 2,8 Millionen Betroffene erwartet (Bundesministerium für Gesundheit 2021, S. 24–25) In der weiteren Analyse gilt es zu beachten, dass insbesondere die gängige Kennziffer Heimquote, die das Verhältnis zwischen der Anzahl der Pflegebedürftigen in Heimen und der Anzahl der Pflegebedürftigen beschreibt, durch den erweiterten Pflegebedürftigkeitsbegriff deutlich rückläufig ist.

Unter Berücksichtigung der aktuellen Bevölkerungsvorausberechnungen des Statistischen Bundesamtes ist weiterhin von einem steigenden Bedarf an vollstationären Pflegeplätzen auszugehen, wenn die altersgruppenspezifische Heimquote in den höheren Altersgruppen konstant bleibt. Eine Fortschreibung der aktuellen Belegungszahlen führt demnach – unter Beachtung der Bevölkerungsentwicklung - ab 2030 zu einem Nachfragebedarf von rund 907.000 vollstationär betreuten Pflegebedürftigen (Statistisches Bundesamt 2023).

Abbildung 5: Entwicklung der vollstationären Dauerpflege - Trendrechnung bis 2050

Quelle: Pflegestatistik 2007 bis 2021, Pflegevorausberechnung, eigene Berechnungen und Darstellung

Die zugrunde liegende Abbildung 5: Entwicklung der vollstationären Dauerpflege - Trendrechnung bis 2050 geht hierbei von IST-Belegungszahlen der Stichtage 2005 bis 2021 aus; für den Zeitraum bis 2050 geht die Pflegevorausberechnung in der Variante V2 von einer steigenden Tendenz aus. Die Berechnung legt hierbei eine Gesamtanzahl von rund 6,7 Millionen Pflegebedürftige im Jahr 2050 zugrunde. Die Zahl der durch Ambulante Dienste betreuten Pflegebedürftigen steigt in dieser Prognose von rund 1,06 Millionen auf rund 1,5 Millionen im Jahr 2050 (Statistisches Bundesamt 2023).

Eine Studie der International Real Estate Business School, Universität Regensburg (Plößl und Just 2020, S. 4) geht bis 2030 von rund 980.000 vollstationären Pflegebedürftigen aus. Das Frühjahrsgutachten 2019 des Rates der Immobilienweisen prognostizierte – je nach Projektionsvariante – einen Anstieg der vollstationären Pflegebedürftigen auf bis zu 1,1 Mio. Personen (Feld und Schulten 2019). Eine für das Bundesministerium für Wirtschaft und Energie durchgeführte Studie sieht einen Anstieg auf rund 1,3 Mio. Pflegebedürftige (Bünemann et al. 2016, S. 6). Das Unternehmen Pflegemarkt.com geht für das Jahr 2030 von einem zusätzlichen Bedarf von rund 27.500 vollstationären Pflegeplätzen im gesamten Bundesgebiet aus. Für die Bundesländer Schleswig-Holstein, Bayern, Niedersachsen, Thüringen und Bremen wird prognostiziert, dass im Jahr 2030 die Anzahl der vollstationär Pflegebedürftigen die Anzahl der vorgehaltenen Pflegeheimplätze unterschreitet (Borchert 2020a).

Darüber hinaus müssen in den nächsten Jahren die Bestandsimmobilien aufgrund baulicher Mängel saniert bzw. erneuert werden. Interne Auswertungen von Prüfungsmandanten des Autors zeigen eine Anlagenaltersquote von rund 38 %; d. h. die Immobilien sind bereits zu mehr als die Hälfte abgeschrieben und müssen in den kommenden Jahren verstärkt instandgesetzt oder saniert werden (Datenbasis: Jahresabschlüsse 2023). Die Beratungspraxis zeigt, dass bereits die unterstellte Nutzungsdauer der Pflegeheime (i.d.R. 33 bis 50 Jahre) für die Refinanzierung der stationären Einrichtungen nicht auskömmlich sind. Erfahrungsgemäß müssen nach durchschnittlich 27 Jahren umfangreiche Umbau- und Sanierungsmaßnahmen vorgenommen werden.

Vorsichtige Schätzungen gehen von einem jährlichen Reinvestitionsbedarf von rund 2 % der Bestandsimmobilien aus (Lennartz und Kerse 2011, S. 26–29). Aus Sicht der Autoren ist von einem höheren Grundsanierungsbedarf von rund 3,3 % des Immobilienbestandes (Basisjahr 2001) auszugehen; am 15.12.2001 wurden gemäß der Pflegestatistik 2001 insgesamt 658 317 vollstationäre Pflegeplätze vorgehalten. Das Ministerium für Arbeit, Gesundheit und Soziales des Landes Nordrhein-Westfalen kommt in einem Bericht vom 17. Juni 2019 zu dem Ergebnis, dass in NRW vollstationäre Pflegeheime im Eigentum ein Durchschnittsalter von rund 27,6 Jahren bzw. Mieteinrichtungen von rund 16 Jahren ausweisen (Vorlage-Nr. 17/2203). Unter Berücksichtigung der weiteren Angaben ergibt sich grob ein Durchschnittsalter von rund 21,6 Jahren. Andere Auswertungen gehen bundesweit von einem durchschnittlichen Baujahr 1991 (Mittelwert der Kreise und kreisfreien Städte) aus und sehen einen Substitutionsbedarf von rund 210.000 Pflegeplätzen (Feld und Schulten 2019). Weitere Erkenntnisse aus internen Betriebsvergleichen des Verfassers bestätigen diese Tendenz.

Auch die Frage der Einzelzimmerquote wird weiterhin zu einigen Schließungen von älteren Pflegeheimen (vor 2000 gebaut) sowie zu Ersatzbaumaßnahmen führen. Nach den Erkenntnissen des Unternehmens Pflegemarkt.com weisen bei den zu den „Top 400 gehörenden Betreiber“ die ab 2000 gebauten Pflegeheime eine durchschnittliche Einzelzimmerquote von rund 90 % aus (Borchert 2020b).

CBRE ging 2016 von einem „Substitutionsbedarf von rund 216.000 Pflegeplätzen bei bestehenden, jedoch nicht mehr marktfähigen Einrichtungen“ aus. Unter Berücksichtigung der notwendigen (weiteren) Neubaumaßnahmen sieht CBRE für den Zeitraum 2016 bis 2030 einen Investitionsbedarf von rund 55 Milliarden € – bei durchschnittlichen Baukosten von 100 T€ pro Pflegeplatz (CBRE_Pflegeimmobilienreport_2016-17_DEUTSCH, S. 13). Die Bank für Sozialwirtschaft sieht für den Zeitraum 2019 bis 2030 einen Bedarf von rund 62 Milliarden € (BfS-Vorstand Schmitz: Enormer Investitionsbedarf in der Sozialwirtschaft 2020). Bis 2040 wird der Kapitalbedarf für die erforderlichen Neu- und Re-Investitionen bis auf 109 Milliarden € geschätzt (Göpel 2020, S. 6). Das Transaktionsvolumen von Pflege- und Seniorenimmobilien lag nach Markteinschätzungen (vor der Pandemie) 2018 und 2019 jeweils bei rund 2 Milliarden € (Jeschioro und Knod 2020, S. 48–49). Das (aktuelle) Transaktionsvolumen im Bereich Gesundheits- und Sozialimmobilien betrug 2023 etwa eine Milliarde €, wovon 826 Millionen € auf Pflege- und Seniorenheime sowie betreutes Wohnen entfielen. Besonders bemerkenswert ist, dass die Spitzenrenditen für Pflegeheime 2023 auf 5,1 % stiegen, nachdem sie zwischen 2012 und 2021 kontinuierlich von 7,4 % auf 3,9 % gesunken waren. Auch im Bereich des Servicewohnens für Senioren stiegen die Spitzenrenditen von 3,25 % bis 3,5 % im Vorjahr auf 4,5 % im Jahr 2023, was die Attraktivität dieser Anlageklasse trotz der Herausforderungen unterstreicht (ZIA Zentraler Immobilien Ausschuss e.V. 2024).

Der Markt hat derzeit nach Investoreneinschätzung einen Wert von 64 Milliarden € und umfasst 5,1 Millionen Pflegebedürftige, von denen 0,8 Millionen in stationärer Pflege versorgt werden. Dies entspricht 58 % des Marktwertes. Der ambulante Sektor umfasst 4,3 Millionen Menschen und hat einen Wert von 27 Milliarden €, was 42 % des Marktwertes ausmacht (Verfürth 2024). Vor dem Hintergrund der Ergebnisse der Pflegestatistik 2019 sowie weiterer Reformbestrebungen des Gesetzgebers skizziert Grabow wiederum eine Bandbreite von einem „Nullwachstum“ bis hin zu einem Ausbaubedarf von rund 199.000 vollstationären Plätzen bis 2030 (Grabow 2021). Aktuelle Auswertungen des Unternehmen Pflegemarkt.com gehen von einer jährlichen Wachstumsrate von rund 2,5 % bei kleineren Betreibern sowie von rund 2,8 % bei den „Top 400-Betreibern“ (ohne Top 30-Betreiber) und 3,7 % bei den „Top 30-Betreibern“ aus. Als „Markttreiber (werden) dabei (die) größten Betreiber“ gesehen (Borchert 2020b). Aktuellere Einschätzungen prognostizieren bis 2035 einen zusätzlichen Bedarf von 680.000 Pflegeplätzen, der bis 2055 auf 1,82 Millionen Plätze steigen soll. Um den steigenden Bedarf zu decken, müssen bis 2040 etwa 350.000 zusätzliche stationäre Pflegeplätze geschaffen werden. Dies erfordert den Bau von mindestens 200.000 neuen Betten, um das Angebot an neuen Pflegeplätzen zu decken und eine Belegungsrate von 90 % aufrechtzuerhalten (Verfürth 2024).

In diesem Zusammenhang stellt sich die Frage, inwieweit eine (weitere) Optimierung der Auslastungsquote (bundesweiter Durchschnitt 2023 in der vollstationären Pflege: 90,6 %) umsetzbar ist. Die bisherigen Beratungs- und Prüfungsmandate zeigen, dass in der Regel eine deutlich höhere Auslastungsquote erzielt werden kann; vgl. u. a. die sehr unterschiedliche Entwicklung der Auslastungsgrade der einzelnen Trägerstrukturen in der E&Y-Studie 2011 (Lennartz und Kerse 2011, S. 41). Interne Auswertungen von Prüfungsmandanten zeigen im Durchschnitt eine Auslastung von rund 96,4 % (Grundlage: 2023). Personal- oder sanierungsbedingte Belegungsprobleme können jedoch schnell zu einem entsprechenden Belegungsrückgang führen.

Aus Investorensicht stehen Pflegeheimbetreiber derzeit vor erheblichen wirtschaftlichen Schwierigkeiten, die durch steigende Energie- und Lebensmittelpreise, Inflation und erhöhte Finanzierungskosten verschärft werden. Diese Faktoren führen häufig zur Auslösung der Indexklauseln in Mietverträgen, was die finanzielle Belastung der Betreiber weiter erhöht. Die Refinanzierung durch Pflegekassen erfolgt oft nur mit erheblichen Verzögerungen, was die Liquidität der Einrichtungen belastet. Ein wesentlicher Kostenfaktor sind die gestiegenen Personalkosten aufgrund des Tariftreuegesetzes und die regulatorischen Anforderungen, die wenig Spielraum lassen. Der Fachkräftemangel und die starre Fachkraftquote, die bei Unterschreitung einen Belegungsstopp verursachen kann, verschärfen die Lage zusätzlich (Verfürth 2023). Infolge dieser Herausforderungen kam es 2023 zu über 780 Schließungen und Insolvenzverfahren von Pflegeeinrichtungen. Weitere Schließungen und Insolvenzen sind zu erwarten, wenn keine umfassenden Maßnahmen zur Stabilisierung der Branche ergriffen werden (Verfürth 2024).

Die gestiegenen Eigenanteile der Bewohner in stationären Pflegeheimen sind ein weiteres Problem, wobei die Beträge je nach Bundesland stark variieren. Dies führt dazu, dass immer mehr Bewohner auf Sozialhilfe angewiesen sind. Verfürth betont, dass die Baukosten für Pflegeimmobilien ein wesentlicher Bestandteil der Gesamtinvestitionskosten sind, die sich in den letzten Jahren erheblich erhöht haben. Zwischen dem ersten Quartal 2021 und dem vierten Quartal 2022 stiegen die Baukosten um 28 Prozent. Diese Erhöhung führt zu einem Preisanstieg der Gesamtinvestitionskosten um 16 bis 20 Prozent. Lieferkettenprobleme und volatile Rohstoffpreise erhöhen das Risiko weiter, was zu zusätzlichen Preissteigerungen führt. Nicht nur der Bau, auch die Ausstattung der Pflegeimmobilien mit Einrichtungsgegenständen ist teurer geworden. Dies stellt Investoren vor die Herausforderung, angemessene Renditen zu erzielen, während die Mieteinnahmen durch die gestiegenen Kosten begrenzt sind (Verfürth 2023).

Verfürth sieht den Markt für Pflegeheimneubauten trotz des steigenden Bedarfs stagnieren, da die Kosten für die Errichtung von Pflegeimmobilien über den aktuellen Kaufpreisen liegen, die Investoren zu zahlen bereit sind. Sie weist darauf hin, dass Immobilien, die weniger stark reguliert sind, wie besondere Wohnformen oder an ambulante Versorgung angeschlossene Wohnangebote, weniger von dieser Schwäche betroffen sind und eine sinnvolle Alternative zur stationären Pflege bieten (Verfürth 2023).

Das Frühjahrsgutachten 2024 zur Immobilienwirtschaft betont, dass es deutliche regionale Unterschiede im Bedarf an Pflegekapazitäten gibt, wobei insbesondere westdeutsche Bundesländer und Stadtstaaten bis 2055 eine erhebliche Zunahme der Pflegebedürftigen verzeichnen werden. Dies führt zu einem dringenden Bedarf an energetischer Modernisierung und qualitativer Anpassung bestehender Pflegeheime sowie am Neubau von Pflegeheimen. Trotz dieses dringenden Bedarfs stagniert der Bau neuer Pflegeheime seit Jahren, was durch die erschwerten Bedingungen durch gestiegene Zinsen, Fachkräftemangel und hohe Baukosten weiter verschärft wird. Die Auslastung der Pflegeheime lag im Jahr 2021 deutlich niedriger als 2019, mit nur sechs Landkreisen/Städten, die eine Auslastung von über 90 % erreichten, verglichen mit 30 Kreisen in 2019. Der Bericht weist zudem darauf hin, dass 2023 mehrere große Betreiber Insolvenz anmeldeten, darunter DOREAFAMILIE, Convivo Holding und Curata Care, was zu zahlreichen Transaktionen führte, die oft mit diesen Insolvenzen verbunden waren. Die größten Transaktionen umfassten den Verkauf von Einrichtungen an Patrizia, Immac und die Specht Gruppe. Diese Insolvenzen und Transaktionen spiegeln die dynamischen und oft turbulenten Veränderungen im Markt wider (ZIA Zentraler Immobilien Ausschuss e.V. 2024).

Neue Wohnformen aus Investorensicht

Darüber hinaus ist in den letzten Jahren deutlich zu beobachten, dass insbesondere neue Wohnformen verstärkt von Senioren bzw. Pflegebedürftigen nachgefragt werden. Da die in den neuen Wohnformen vorgehaltenen Kapazitäten in der amtlichen Pflegestatistik (noch) nicht erfasst werden, muss die Marktrelevanz anhand verschiedener Studien grob geschätzt werden. Die in den neuen Wohnformen versorgten Pflegebedürftigen bzw. die dort tätigen ambulanten Pflegedienste werden hingegen in der Pflegestatistik erfasst. In der wissenschaftlichen Diskussion haben sich die folgenden vier neuen Wohnformtypen überschlägig herausgebildet (Wolf-Ostermann et al. 2019, 21, 34):

Abbildung 6: Marktrelevanz neuer Wohnformen

Wohnformtyp

Angebotsformen

Anzahl Pflegebedürftige

Ambulante (selbständige) gemeinschaftliche Wohnformen

Seniorenwohngemeinschaften

Mehrgenerationenwohnprojekte

Rund 2.300 bis 3.400

Ambulant betreute Wohnformen

Betreutes Wohnen/Servicewohnen

Betreute Wohngruppen für Behinderte

Rund 31.000 bis 64.000

Ambulante Pflegewohnformen

Ambulant betreute Wohngruppen/Wohngemeinschaften

Freiburger Modell, Bielefelder Modell

Ambulantisierte stationäre Einrichtungen

Rund 18.600 bis 37.200

Ambulante integrierte Wohnformen

Wohnen plus

Sozialräumliche WelceKonzepte, Quartierskonzepte

Rund 280.000 bis 350.000

Quelle: Ostermann et al 2019, 21, 34; eigene Darstellung

Die vorliegende Abbildung 6: Marktrelevanz neuer Wohnformen gibt den Forschungsstand Ende 2017 wieder; zusammenfassend wurden demnach maximal 454.600 bzw. ca. 15,5 % aller Pflegebedürftige in den neuen Wohnformen versorgt (Wolf-Ostermann et al. 2019, S. 34–35). Der BARMER Pflegereport 2019 geht von rund 4.500 bis 8.000 Einrichtungen des betreuten Wohnens (mit durchschnittlich 65 bis 94 Wohneinheiten) aus. Aufgrund der ungenauen Datenlage schwankt die Anzahl der Bewohner zwischen rund 292.500 und 752.000 Bewohnern; hierbei wird die Anzahl der Pflegebedürftigen auf rund 150.000 geschätzt. Die Studie beleuchtet darüber hinaus die Situation in Pflege-WGs. Für das Jahr 2018 wird hierbei unterstellt, dass rund 4.000 Pflege-WGs mit je neun Plätzen (rund 36.000 Plätze) mit einer durchschnittlichen Auslastung von 86 % existieren; die Anzahl der Pflegebedürftigen wird auf 31.000 geschätzt (Rothgang und Müller 2019, S. 127–135). Die Untersuchungen verdeutlichen unter anderem einen steigenden Pflegebedarf in den Wohneinheiten des Betreuten Wohnen. Vorsichtige Schätzungen sehen hier den Anteil an Pflegebedürftigen (ohne die Personen mit niederschwelligem Hilfebedarf) bei rund 20 % (Wolf-Ostermann et al. 2019). Marktschätzungen sehen hier einen Bedarf je 10.000 Einwohner ab 65 Jahren von rund 3 bis 3,5 %. Aus Sicht der Investoren stärkt der politische Grundsatz „ambulant vor stationär“ den Ausbau zukunftsfähiger Wohnkonzepte für Senioren. „Nutzungsgemischte Quartiere aus Wohnen, betreutem Wohnen, Pflegeheim, medizinischer/therapeutischer Versorgung und Einzelhandel“ sind demnach die ideale Form von nachhaltigen Investitionen (Sakwe Nakonji 2022, S. 15).

Zusammenfassende Aussagen